ステーブルコインが使われる未来を描いた小説を販売中😊

現在、お金の使い方が大きく変わろうとしています。24時間365日、ほぼゼロの手数料で瞬時に世界中に送金・決済ができるという、新しい通貨の波が押し寄せており、その鍵を握るのがステーブルコインです。

本稿では、日本初の円建てステーブルコイン事業を推進するJPYCの代表である岡部典氏へのインタビューに基づき、ステーブルコインの定義、世界市場の現状、日本における規制環境、そしてそれがもたらす金融市場への革新的な変化について詳しく解説します。特に、JPYCが日本の通貨主権を守り、イノベーションを促進するために直面している課題と、今後の展望に焦点を当てます。

この記事は「PIVOT 公式チャンネル」で公開された以下の動画の内容を詳しくまとめたものです。

ステーブルコインの概要と世界市場の現状

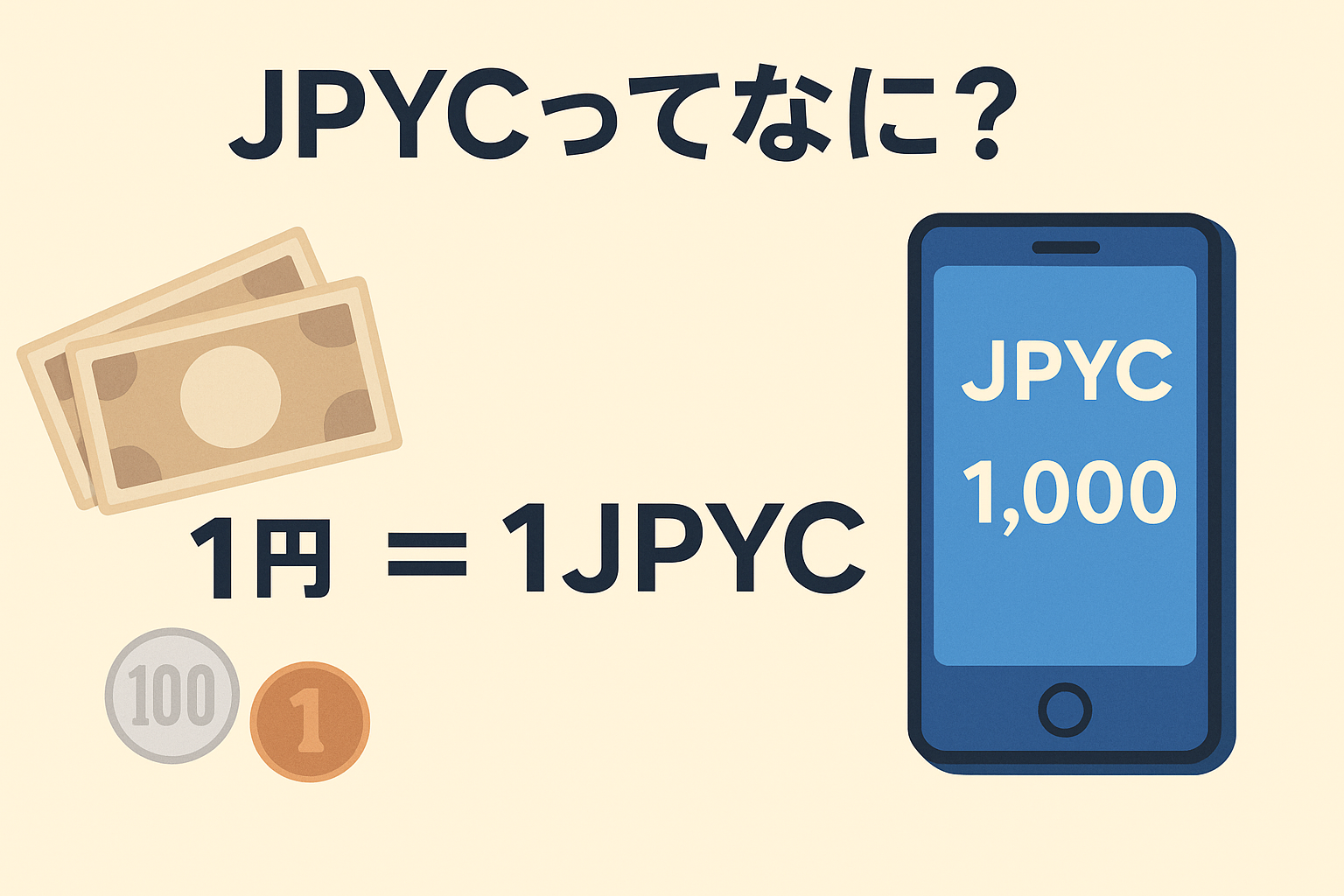

ステーブルコインは、ブロックチェーン上に記録され、1 JPYCが1円、1 USDCが1ドルといったように法定通貨に連動して設計された決済手段です。

価格が安定しているため、従来の暗号資産とは異なり、決済や資産運用に利用しやすく、会計や税務処理も含めて非常に便利なコインであるとされています。

ステーブルコインは、価格が安定しているという特性から、従来の暗号資産が抱えていた価格変動リスクを克服し、実用的な決済手段としての地位を確立しつつあります。

ステーブルコインの定義と既存の決済手段との違い

ステーブルコインは、物理的な形を持たない「デジタル現金」のようなものです。電子マネー(SuicaやPayPayなど)との大きな違いは、加盟店以外でも現金のように使える点にあります。

世界中どこでもデジタル円やデジタルドルとして利用可能です。また、もう一つの重要な特徴は、プログラムと相性が良いことです(プログラマブルマネー)。

プログラムで簡単に送金や自動処理を設定できるため、お金を自分でプログラムして扱える利便性があります。

例えば、AIを使ってお金を送ることも可能です。通販などで利用する場合、クレジットカードの代わりにもなり得ますが、お店側(例:Amazon)が手数料をほぼ払わなくて済むという点が、クレジットカードとの大きな違いです。これにより、国際送金の手数料を従来の6~7%程度から0.1%~0.2%程度まで抑えることが可能になります。

世界におけるステーブルコイン市場の規模とアメリカの独占状態

現在、ステーブルコインは世界で約44兆円が発行・流通しており、一日の取引高は日によって変動するものの20兆円程度に上ります。主な利用用途は資産運用であり、特にAIによる取引が活発に行われています。

現在、世界のステーブルコイン市場の99%近くをアメリカのステーブルコイン(USDT、USDCなど)が占めており、ほぼアメリカ一強の状態です。

USDTは2015年に香港ベースのテザー社が作成し、暗号資産取引所における法定通貨の代わりとして普及しました。USDC(サークル社)は後発ですが、アメリカの規制に準拠し、裏付け資産がしっかりしているという特徴から、USDTを追い上げるポジションにいます。流通量ではUSDTが最大ですが、規制準拠や透明性の観点からUSDCを評価する人もおり、それぞれに利点があります。

日本のステーブルコイン規制とJPYCの役割

日本は、世界の主要国に先駆けてステーブルコインに関する規制を作り、2022年には世界で最初にステーブルコイン用の法律が成立しました。これは、Facebook(現Meta)がグローバル通貨リブラ(Diem)の構想を発表したことへの国際的な危機感と、国内でJPYCが既に事業をスタートさせていたことが、法整備を急ぐ必要性を生み出したためです。

日本が世界に先駆けて法整備を進めた背景には、単なる国際的な動向への対応だけでなく、国内スタートアップであるJPYCの存在が深く関わっています。

日本が世界に先駆けたステーブルコイン規制の成立

日本では、ビジネスが法的に整っていなければ進めにくいという認識があるため、JPYCはまず既存の法律の範囲内で事業を最大限に展開し、その後、金融庁に対し法律の改正を働きかけました。

この結果、2022年にステーブルコインに関する法律が成立し、2023年6月には発行して良いという規制が整いました。日本はG7広島サミットでも規制の足並みを揃えるよう呼びかけるなど、法制度の整備において国際的に主導的な役割を果たしました。

JPYCのライセンス取得の背景とプリペイド型からの進化

JPYCは、銀行や信託銀行などの大手がライセンス取得を競う中、今年(2023年)8月に初めて発行体のライセンスが認められ、この秋に事業指導を予定しています。

ライセンス取得前のJPYCは、プリペイド(図書券のような規制)として運営されており、買い物には使えましたが、日本円への払い戻しが原則禁止されていました。

しかし、新しい法律に基づく電子決済手段としてのステーブルコインは、グローバルで利用可能であり、いつでも日本円に等価で戻せる性質を持っています。これは、従来の「預金」と「現金」の良いとこ取りをしたような性質であり、USDCと同等の機能を実現しました。

JPYCが大手銀行に先駆けてライセンスを取得できた主な理由としては、以下の3点が挙げられます。

- 運営ノウハウと実績:アメリカのサークル(USDCの発行体)から世界で初めて出資を受け、同じ方式でプリペイド型を運営してきた実績とノウハウがあった。

- 100%のコミットメント:JPYCはスタートアップとして、ライセンスが取れなければ会社が潰れる運命であったため、全リソース(資金、人材)をステーブルコイン事業に集中し、全力でやりきった。

- 銀行特有のリスク回避:銀行は信用創造を行っており、ステーブルコインのようなセキュリティリスクを伴う事業で事故が起こると、銀行全体の業務に影響が出かねないため、優先順位が上がりにくかった。

ステーブルコインがもたらす革新的なメリット

ステーブルコインは単なる送金手段に留まらず、「プログラマブルマネー」という性質を通じて、企業や個人の経済活動のあり方を根本的に変える可能性を秘めています。

この新しいデジタル通貨は、特にビジネスの効率化とイノベーションの促進において、計り知れないメリットを提供します。

企業および個人が得る経済的利点

企業にとってのメリットは、遠隔地との商売において、瞬時に入金が完了し、すぐに使用できる点です。クレジットカード決済のように入金まで2週間から1ヶ月待つ必要がなく、しかも手数料がほとんどかかりません。

さらに、自動で処理する機能にも優れており、例えば子会社間で設定した金額を超えたら自動送金するなど、資産効率や財務諸表のあり方(トレジャリー)を大きく変える可能性があります。また、グローバル企業が海外拠点に口座を開設する必要がなくなる可能性も出てきます。

プログラマブルマネーの可能性と新たなアプリケーション開発

ステーブルコインの最も大きな特徴は、プログラムによって制御しやすい(プログラマブル)点です。これは、iPhoneが発売された当初、電話機能しかなかった状態から、アプリの登場によって一気に普及した状況に似ています。

現在、JPYCの発行に向けて、多くの開発者がJPYCを利用した新しいアプリやサービスを開発中です。

- 自動処理:インターネット上で自販機のように自動で処理したり、特定の条件を満たしたら自動で給付金やお金を配るプログラムを作成できます。

- 金融用途:1日1万円ずつ金のトークンを自動で購入するアプリや、ドルと円の差を利用したトレードプログラムなどが個人でも簡単に作成できます。

- 働き方の変革:1時間仕事をしたらすぐにお金がJPYCで支払われるなど、お金を受け取るサイクルが短くなり、働き方まで変わる可能性があります。

これは、従来の決済サービス(PayPayやSuica)では実現できなかった自由で便利なサービスを、制約なく(例えばJPYCに手数料を払わずに)ユーザーや開発者が作れることを意味します。

円建てステーブルコインの必要性と通貨主権の保護

アメリカのドル建てステーブルコインが市場の大部分を占める現状において、日本円のステーブルコインが存在することは、日本の金融主権と経済的利益を確保する上で極めて重要です。

円建てステーブルコインがなければ、AIやブロックチェーン上で様々なアセットが取引される未来において、日本の企業や個人は常にドルとの交換(両替コスト、為替リスク)を強いられることになります。

円建てステーブルコインが存在しない場合のリスク

円建てステーブルコインがない場合、ブロックチェーン上の取引はドルでしか行えなくなり、日本の会社や個人はドルへの両替リスクやコストを負うことになります。

これは、国際的な競争において非常に大きなハンデとなり、事実上、日本円の存在感がなくなってしまうことにつながります。JPYCがあれば、日本円と同じ感覚で会計や税務処理が可能となり、やっと国際社会のスタートラインに立つことができるのです。

国際的な競争における日本の優位性と戦略

現在、アメリカがステーブルコイン市場を独走していますが、ユーロや中国、そして日本は危機感を持っています。

日本は世界に一早く法律を作ったことで、アメリカに次いで良い位置にいると評価されています。特に中国やユーロと比較した場合、ステーブルコイン規制と発行の進捗において日本は明らかに優位に進んでいます。

JPYCは、将来的に世界のステーブルコイン市場の最低10%、最大25%程度のシェアを取ることを目指しており、これによりアジア諸国の人々が円を使って世界市場にアクセスできるようになり、日本円の通貨主権が保たれると考えています。

この取り組みは、日本円の国際的な価値を守るための「戦い」として意識されています。

RWA・資産のトークン化と将来の展望

ステーブルコインの普及は、現実世界の資産(RWA:リアルワールドアセット)のトークン化と連動し、資本市場に大きな変革をもたらします。これにより、取引の流動性が高まり、コストが大幅に削減されます。

RWAとは、金や不動産、株式などの現実の資産とトークンを紐付けたものです。ステーブルコインは、これらのトークン化された資産を取引する際の主要な相手方通貨として非常に注目されています。

リアルワールドアセット(RWA)との接続と低コスト取引の実現

金(ゴールド)を例に取ると、金トークンはデジタルであるため、低コストでステーブルコインと取引できます。

これにより、金トークン保有者は金利的なリターン(APR)を得られる可能性があります。ステーブルコインがなければ、暗号資産(ボラティリティが高い)との取引になってしまうため、税金計算や処理が複雑化します。ステーブルコインを使うことで、手数料が安く、売買計算が楽になるというメリットがあります。

テスラ株のような有名な株式も既にトークン化され、米ドルステーブルコインで売買されています。日本でも株式のトークン化が検討されており、例えばJPYC株がJPYCで取引されるようになれば、24時間365日、低コストで自動取引される世界が到来します。

国際購入を通じた日本国債への影響と財務の変革

米国では、短期国債の買い手としてステーブルコイン発行体がMMF、中国政府に次ぐ3番目に入っています。JPYCも顧客から預かった資金の半分から8割程度を日本国債の購入に充てる(信託銀行経由で預金または国債を購入)予定です。

もしJPYCが世界中に普及し、世界の人が円のステーブルコインを持つようになれば、その分だけJPYCが日本国債を購入することになるため、これは日本にとって非常にありがたい状況となります。

政治家からも国債の購入を期待されており、この点もライセンス取得の追い風になった可能性があります。将来的には、日本国債自体のトークン化も十分にあり得ると見られています。

あらゆるアセット(株、金、米など)がトークン化され、ブロックチェーン上で低コストで取引されることで、流動性が上がり、金融は一気に進化するでしょう。

リスクと安全性の確保、今後の事業展開

ステーブルコインは多くの利便性を提供する一方で、特有のセキュリティリスクや連動性喪失(デペッグ)のリスクを抱えています。

JPYCはこれらのリスクに対して厳重な対策を講じつつ、事業を拡大する戦略を描いています。

JPYCの事業は、サイバー攻撃の脅威とデペッグリスクに常に晒されており、安全確保は国家レベルの課題となっています。

デペッグ(連動性の喪失)の要因と安全対策

デペッグ(1円との連動が外れること)が発生する可能性のある要因は主に3つあります。

- JPYCの流出事故:サイバー部隊による攻撃などで資金が盗難された場合。

- 預け先の銀行の破綻:米国で過去に事例があり、預金を複数の銀行に分散することで、一つの銀行が潰れてもダメージを最小限に抑える対策を講じる必要があります。

- 国債の信用喪失/金利急上昇:担保として持つ日本国債の価値が下がることにより発生します。最悪、国債がデフォルト(債務不履行)した場合は対処不能となります。

JPYCは銀行の業務とは異なり、預かった金額の101%を法務局や信託銀行に預け、信用創造(預金を貸し出しに回す)を行わないため、発行体が潰れても安全なところから生産される仕組みになっています。

これは預金保険制度(1000万円まで保証)とは異なる形で保護されています。

JPYCの今後の戦略:チェーン拡大、ライセンス取得、大手金融機関との関係

JPYCは、まず今年の秋のサービス開始において事故なく利用者を増やすことを第一目標としています。中長期の目標としては、以下の戦略を進めています。

- チェーンの拡大:メジャーな3つのブロックチェーンでスタートした後、有力な他のチェーンにも広げ、日本円が様々なチェーンで利用可能な環境を構築します。

- 取引所との連携:国内外の大手取引所(SBI、ビットフライヤー、コインベースなど)で、JPYCと現地通貨が交換できるように整備し、貿易などのユースケースを広げます。

- 規制緩和の推進:今後、給与の支払い、出資金の払い込みなど、利用用途が広がるように規制緩和を進めます。また、現在の入金制限(100万円など)を解除できるよう、新たなライセンス取得にも動いています。

- 大手金融機関との関係:銀行とは競合関係でもありますが、「一緒に作っていく立場」でもあります。銀行が発行する信託型のステーブルコインとJPYCが交換可能になるよう(同じ規格で出るため)、ライセンスが整えば相互のマーケットを行き来できるようになり、利便性が向上します。

- 経済安全保障とIPO:JPYCは経済安全保障のど真ん中に位置しており、外国に買収されないためにも、成長し続けることが重要です。将来的にはIPOも目指していますが、それ以上に、日本の金融システム全体で支えられるような存在になることを目指しています。